FAQ: Zahlungsunfähigkeit

Nach dem Insolvenzrecht ist ein Schuldner zahlungsunfähig, wenn er nicht in der Lage ist, die fälligen Zahlungspflichten zu erfüllen (§ 17 Abs. 2 InsO). Der BGH konkretisiert das damit, dass derjenige zahlungsunfähig ist, der über einen Zeitraum von drei Wochen mindestens 10 % seiner fälligen Verbindlichkeiten nicht begleichen kann – egal ob Unternehmen oder Privatperson.

Der Schuldner ist zahlungsunfähig, wenn er die fälligen Zahlungspflichten nicht erfüllen kann. Er ist überschuldet, wenn sein Vermögen nicht ausreicht, die Schulden zu decken und das Unternehmen wahrscheinlich in den nächsten zwölf Monaten nicht fortgeführt werden kann. Zahlungsunfähig und überschuldet können juristische und natürliche Personen sein, aber nur bei juristischen Personen ist die Überschuldung ein Grund für die Eröffnung des Insolvenzverfahrens. Mehr dazu erfahren Sie hier.

Droht die Zahlungsunfähigkeit, hat das Unternehmen viele Möglichkeiten; Verhandlungen mit den Gläubigern, Kosten einsparen oder neues Kapital aufnehmen. Unternehmen müssen spätestens drei Wochen nach Eintritt der Zahlungsunfähigkeit Insolvenz anmelden. Damit startet das Insolvenzverfahren. Privatpersonen können zusammen mit dem Insolvenzantrag einen Antrag auf Restschuldbefreiung stellen.

Inhalt

Was versteht man unter Zahlungsunfähigkeit?

Schulden bei Privatpersonen oder auch bei Unternehmen sind im Regelfall kein Problem. Kommen Sie Ihren Zahlungspflichten jedoch nicht rechtzeitig nach und begleichen Sie diese auch nicht bis zu einem bestimmten Zeitpunkt, geraten Sie in Zahlungsverzug und können unter Umständen in die Zahlungsunfähigkeit oder Überschuldung rutschen.

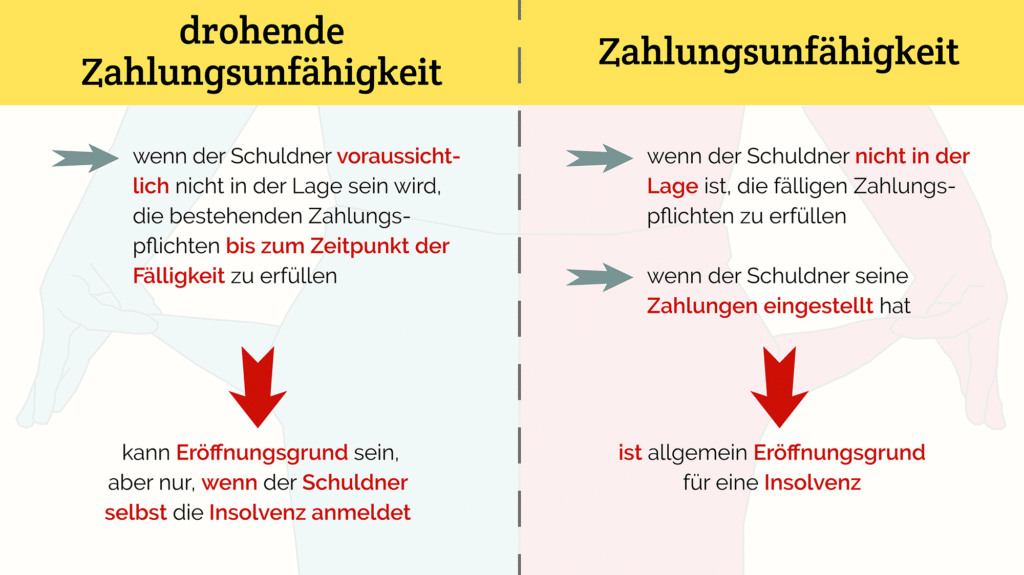

Das Insolvenzgericht darf ein Insolvenzverfahren nur eröffnen, wenn ein Eröffnungsgrund vorliegt. Ein solcher Grund ist gemäß § 17 der Insolvenzordnung die Zahlungsunfähigkeit. Das bedeutet, dass Unternehmen und Privatpersonen erst bei Zahlungsunfähigkeit die Insolvenz beantragen können. Sie dürfen aber auch die Insolvenz beantragen, wenn Zahlungsunfähigkeit bisher nur droht. Erfahren Sie mehr zur drohenden Zahlungsunfähigkeit und der Überschuldung als weiterem Eröffnungsgrund bei juristischen Personen in diesem Ratgeber.

Was ist die Definition der Zahlungsunfähigkeit?

Für die Definition der Zahlungsunfähigkeit können Sie auf den § 17 Abs. 2 der Insolvenzordnung zurückgreifen. Danach ist ein Schuldner zahlungsunfähig,

wenn er nicht in der Lage ist, die fälligen Zahlungspflichten zu erfüllen. Zahlungsunfähigkeit ist in der Regel anzunehmen, wenn der Schuldner seine Zahlungen eingestellt hat.

§ 17 Absatz 2 der Insolvenzordnung

Die Zahlungsunfähigkeit definiert der BGH noch einmal genauer damit, dass derjenige (jeder Schuldner) zahlungsunfähig ist, der über einen Zeitraum von drei Wochen mindestens 10 % seiner fälligen Verbindlichkeiten nicht begleichen kann. Damit erfolgt die Abgrenzung zur Zahlungsstockung. Gründe für die Zahlungsunfähigkeit von Privatpersonen können ein Verlust des Arbeitsplatzes, Krankheit oder Trennung sein.

Wer kann zahlungsunfähig werden?

Die Zahlungsunfähigkeit kann eine GmbH oder Sie als Person betreffen. Sowohl für eine Privatperson als auch für juristische Personen und Personengesellschaften besteht das Risiko, zahlungsunfähig zu werden. Juristische Personen bestehen im Gegensatz zu natürlichen Privatpersonen aus einer Vereinigung von Personen oder Vermögen zur Verfolgung eines bestimmten Zweckes.

Beispiele für juristische Personen sind eingetragene Vereine, Genossenschaften, eine GmbH (Gesellschaft mit beschränkter Haftung) oder eine AG (Aktiengesellschaft).

Was ist eine drohende Zahlungsunfähigkeit?

Zu Beginn steht die Verschuldung, bei der Sie aber noch zahlungsfähig sind. Liegt ein finanzieller Engpass bei Ihnen vor, kann es zu einer Zahlungsstockung führen, die auch Liquiditätsengpass genannt wird. Im Anschluss, wenn Sie weiterhin nicht zahlen können, droht die Zahlungsunfähigkeit, die dann sogar eintreten kann. Nach der fortwährenden Zahlungsunfähigkeit kann Überschuldung eintreten.

Neben der Zahlungsunfähigkeit gibt es die drohende Zahlungsunfähigkeit und die Überschuldung. Für die drohende Zahlungsunfähigkeit ist die Definition aus § 18 Absatz 2 der Insolvenzordnung zu entnehmen. Danach droht zahlungsunfähig zu werden, wer

“voraussichtlich nicht in der Lage sein wird, die bestehenden Zahlungspflichten im Zeitpunkt der Fälligkeit zu erfüllen.”

§ 18 Absatz 2 der Insolvenzordnung

Als Zeitraum für die Prognose werden die 24 Monate betrachtet. Für die drohende Zahlungsunfähigkeit sind Beispiele, die auf Zahlungsschwierigkeiten hindeuten, eine schlechte Zahlungsmoral der Kunden, rückläufiger Umsatz, Fehlinvestitionen oder der Zwang, den Preis für Produkte zu senken.

Zahlungsunfähigkeit und Schadensersatz

Trotz Zahlungsunfähigkeit können einige Schadensersatzansprüche bestehen bleiben. Verletzt der Schuldner zum Beispiel eine Sache des Gläubigers durch eine rechtswidrige Handlung, hat der Gläubiger einen Anspruch auf Schadensersatz.

Überschuldung und Zahlungsstockung – Was ist darunter zu verstehen?

Zahlungsunfähigkeit und Überschuldung, welcher Unterschied besteht? Während der Schuldner zahlungsunfähig ist, wenn er die fälligen Zahlungspflichten nicht erfüllen kann, geht es bei der Überschuldung darum, dass das Vermögen des Schuldners nicht ausreicht, alle bestehenden Schulden zu decken. Die Fortführung des Unternehmens in den nächsten zwölf Monaten darf nicht nach den Umständen überwiegend wahrscheinlich sein. § 19 Abs. 2 der Insolvenzordnung führt auf, dass die Überschuldung ein Eröffnungsgrund für juristische Personen ist. Während zahlungsunfähig also juristische und natürliche Personen sein können, ist Überschuldung nur bei juristischen Personen möglich.

Nach dem Bundesgerichtshof liegt Zahlungsstockung vor, wenn der Schuldner weniger als 10 % seiner fälligen Zahlungspflichten bis zu einem bestimmten festgelegten Stichtag nicht erfüllen kann, aber das voraussichtlich innerhalb von drei Wochen nachholt. Zahlungsstockung und Zahlungsunfähigkeit haben unterschiedliche Rechtsfolgen.

Folgen der Zahlungsunfähigkeit: der Insolvenzantrag

Sie sind zahlungsunfähig geworden. „Was ist zu tun?“ fragen Sie sich vielleicht. Müssen Sie einen Insolvenzantrag stellen? Die Pflicht zur Antragstellung existiert nur für Geschäftsführer der juristischen Personen. Auch bei einer Überschuldung ist die Geschäftsleitung einer juristischen Person verpflichtet, einen Insolvenzantrag zu stellen. Mit der Zahlungsunfähigkeitserklärung zeigen Unternehmen an, dass sie nicht mehr liquide sind.

Der Insolvenzantrag muss von den Verantwortlichen der Unternehmen innerhalb von drei Wochen nach Eintritt der Zahlungsunfähigkeit oder Überschuldung gestellt werden. Geschieht das nicht, kann auf den Betroffenen der Vorwurf der Insolvenzverschleppung lasten, was mit bis zu drei Jahren Freiheitsstrafe bestraft wird. Wenn die Zahlungsunfähigkeit lediglich droht, hat das Unternehmen viele Möglichkeiten; Verhandlungen mit den Gläubigern, Kosten einsparen oder neues Kapital aufnehmen. Der Schuldner kann ein Insolvenzverfahren beantragen. Die Pflicht dazu besteht jedoch in diesem Fall nicht.

Wird eine natürliche Person zahlungsunfähig, kann sie einen Privatinsolvenz oder auch Verbraucherinsolvenz genannt, beantragen. Zugleich sollten Sie die Restschuldbefreiung beantragen. Nur so können Sie am Ende Ihre Schulden löschen. Eine Pflicht zur Antragstellung besteht jedoch nicht. Jedoch ist die Antragstellung für diese zumindest in einem Fall sehr sinnvoll: Und zwar, wenn ein Gläubiger, wie das Finanzamt und der Sozialversicherungsträger einen Fremdantrag auf Eröffnung des Insolvenzverfahrens gegen Sie gestellt hat. Dann erhalten Sie in der Regel einen Brief vom Insolvenzgericht, der Sie über den Fremdantrag informiert und Ihnen eine Frist zur Äußerung setzt. Innerhalb dieser Frist können Sie einen Antrag auf Eröffnung des Insolvenzverfahrens selbst stellen. Nur so haben Sie die Chance gleichzeitig die Restschuldbefreiung zu beantragen und am Ende Ihre Schulden gelöscht zu bekommen. In diesem Insolvenzverfahren erfolgt u.a. die Prüfung der Zahlungsunfähigkeit.

Gut zu wissen: Tritt Zahlungsunfähigkeit beim Arbeitgeber ein, kann der Arbeitnehmer innerhalb von zwei Monaten nach Eröffnung der Insolvenz, das Insolvenzgeld bei der zuständigen Agentur für Arbeit beantragen.

(43 Bewertungen, Durchschnitt: 4,40 von 5)

(43 Bewertungen, Durchschnitt: 4,40 von 5)